Trends op lange termijn in de (financiële) economie, de meeste spaarders en beleggers houden daar uiteindelijk weinig rekening mee.

Die prijstrends ontstaan trouwens onder invloed van een aantal factoren zoals economische groei, inflatie, wijziging in zowel demografie als vraag en aanbod, rentestanden, technologische innovatie, de mate van vrijheid in de wereldeconomie, enz..

Deze trends op lange termijn, toegepast op “onze” edemetalen, zijn bijzonder nuttig. Het elimineert de “ruis” van de korte termijn en laat ons toe te focussen op de essentie:

In welke activaklassen en met welke spreiding, willen we ons vermogen de komende jaren plaatsen?

In 2022 schreven we bijvoorbeeld meermaals over de Goud/Zilver ratio en onze daarbijhorende plannen indien we een grote “move” van Zilver zien in de toekomst. (Lees hier het artikel van augustus 2022)

Dat verhaal blijft vandaag even actueel: In zilver gemeten, is Goud nu wel erg lang aan het commando geweest.

De Goud/Zilver ratio noteert vandaag nog steeds boven 85! (dat is en blijft historisch gezien redelijk extreem)

Een andere lange termijntrend, waar we begin vorige maand nog over schreven, is de wisselwerking tussen aandelen en grondstoffen (in deze nieuwsbrief).

We toonden toen ook al de onderstaande grafiek:

Hebben grondstoffen sinds 2020 de bocht genomen en zijn ze gestart aan een lange beweging tegenover aandelen, vanop een historisch lage waardering?

Als dit echt de trend wordt, gaat dat de portfolio’s van alle investeerders, wereldwijd, beroeren!

Welke trend kunnen we daar vandaag nog aan toevoegen?

Goud versus aandelen.

Maarten Verheyen schreef vorige week over de interessante wisselwerking tussen aandelen en goud, via deze link kan u zijn artikel (her)lezen.

Goud tegenover aandelen is vanuit monetair perspectief interessanter dan grondstoffen versus aandelen.

Goud is immers nauwelijks een grondstof, in die zin dat het metaal eigenlijk niet “verbruikt” wordt. Het is gewoon toevallig (en heel duidelijk) de beste reserve die we in het financieel systeem kennen. Net daarin ligt meer waarde verscholen dan velen zich kunnen voorstellen.

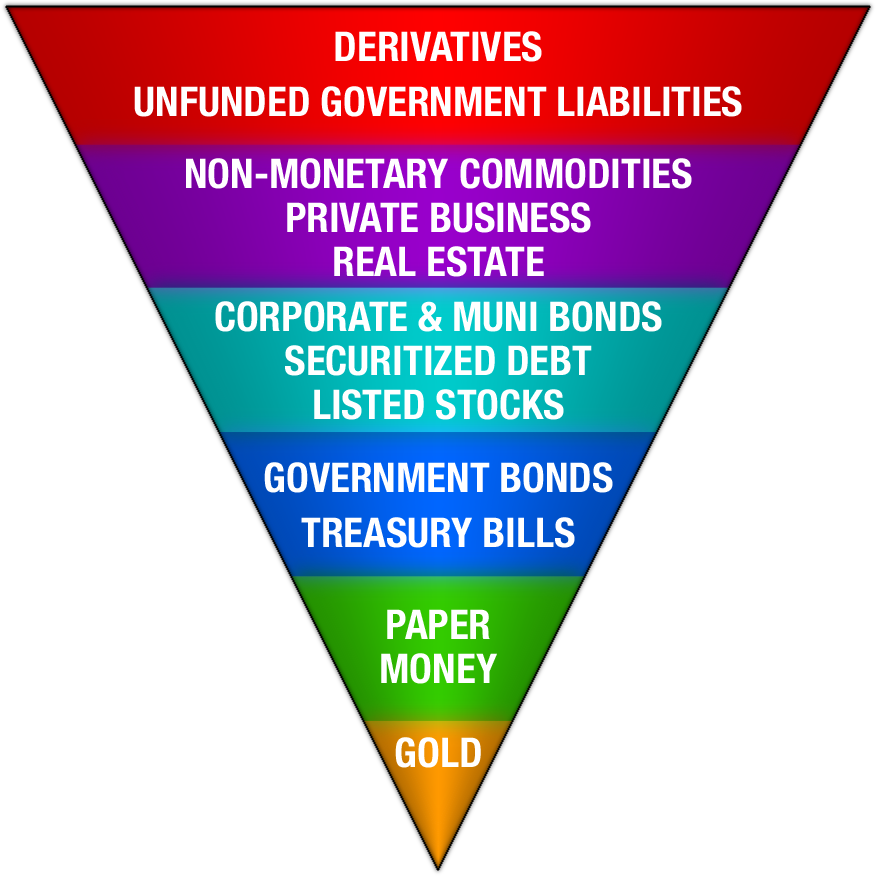

Grafisch kunnen we dit misschien best weergegeven door de grafiek die John Exter midden de jaren 1960 produceerde:

Goud als kleinste maar tegelijk ook meest betrouwbare onder de financiële activa, zonder tegenpartij.

Wanneer er problemen opduiken bovenaan de omgekeerde pyramide, wil kapitaal naar beneden vluchten. Dat kan natuurlijk enkel indien de prijs van goud mee mag stijgen met de toegenomen vraag. Want de hoeveelheid goud, die verandert nauwelijks van jaar op jaar.

In 2023 zijn er op zijn minst grote uitdagingen voor alle monetaire activa die boven goud in de pyramide staan.

Fysiek Goud hoort bijgevolg in elke spaarpot thuis en uw positie verhogen, kan HIER.