Beste lezers,

Laat ons een kijkje nemen over hoe de stand van zaken is in de goudmarkt.

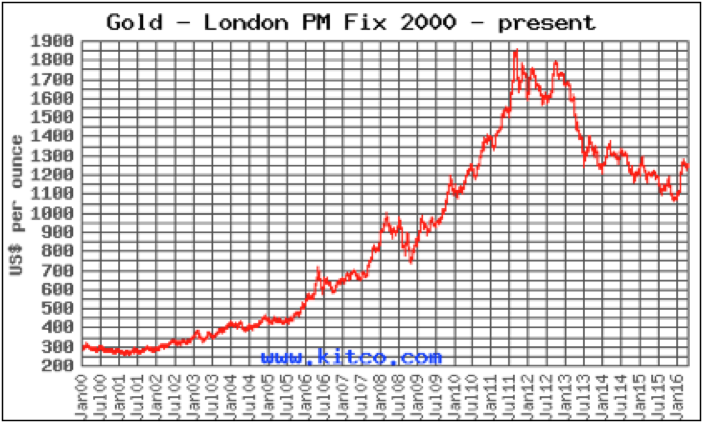

Laat ons beginnen met er een lange termijn grafiek bij te halen, eentje die dateert van het begin van deze seculaire stierenmarkt tot de dag van vandaag.

De stierenmarkt in goud begon in 2001 rond de $250 per troy ounce en duurde tot in de zomer van 2011, waar het gele metaal zijn top van $1920 bereikte.

Na een uitzonderlijk lange stijging van meer dan 10 jaar was het gele edelmetaal relatief duur geworden en was het tijd voor een cyclische correctie in deze meerjarige stierenmarkt.

Goud consolideerde in 2011-2012 rond de $1700-1800 om daarna nog een poging te doen om een nieuw hoogtepunt te bereiken.

Ook dit lukte niet en goud maakte een dubbele top, een slecht voorteken en een teken dat deze trend misschien – al dan niet tijdelijk – uitgeput zou kunnen zijn.

En toen kwam 2013, het zwarte jaar voor de goud ‘beleggers’.

Ik zet beleggers tussen 2 apostroffen omdat ik goud zie als een alternatief geld, en niet als een belegging.

In ieder geval, laat ons doorgaan…

In het midden van April 2013 werd de technische bodem – die lag op $1550 – onder de voeten van de goudprijs kapot geslagen en ging er op een paar dagen maar liefst $200 van de goudprijs af, het onmogelijke was gebeurd.

Vanaf dit moment beleefde de goudkevers – zoals ze genoemd worden – erg sombere tijden waarin elke stijging in de goudprijs maar van erg korte duur was, waarna er weer een lange daling in werd gezet.

De goudkevers waren de wanhoop nabij en zaten in een fase die ik alleen maar kan omschrijven als een langzame dood.

Dit allemaal veranderde het begin van dit jaar.

Op bovenstaande grafiek ziet u de koersontwikkeling nu tot één jaar terug.

Het was van April 2013 tot begin dit jaar altijd het zelfde verhaaltje:

Goud daalde beetje bij beetje dagelijks, soms een erg scherpe rally die de goudkevers weer hoop gaf, en daarna werd deze hoop zo weer weggenomen als de dalingen weer hervat werden.

Lower lows and lower highs was het geval keer op keer.

Er werd dus altijd een lagere bodem gemaakt en een lagere top, een kenmerk van een echte berenmarkt.

Kijk nu nog eens naar de bovenstaande grafiek…

U ziet daar duidelijk dat er vanaf het begin van het jaar een erg sterke rally in is gezet die van geen correctie wil weten.

Goud steeg zowaar $200 op een paar maanden tijd!

Maar zo uitzonderlijk is dit misschien niet, zoals ik al zei zijn er wel vaker scherpe rallies in berenmarkten.

Wat echter wel erg belangrijk is is dat er sprake is van een hogere high, voor de eerste keer in vele jaren.

De neergaande trend was gebroken na een daling van meer dan 40% vanaf de top.

Gedreven door onzekerheid in de wereld, die zich tegenwoordig lijkt te manifesteren in de vorm van Quantitative Easing (QE) en negatieve rentes, om er maar 2 te noemen, is goud begonnen aan de hervatting van de seculaire stierenmarkt die in 2001 begonnen is.

Wat we op dit moment zien is volgens mij een tijdelijke consolidatie voor we weer een stuk hoger gaan.

Op onderstaande grafiek zie je ook duidelijk de uitbraak van het goud, en de uitbraak van 2 activa die rechtstreeks (goudmijnen) en onrechtstreeks (USD/YEN) een correlatie hebben.

Een erg duidelijk signaal dat de dynamiek die de goudprijs een tijd lang naar beneden duwde, nu weg is en plaats heeft gemaakt voor een heropleving.

Over correlaties gesproken…

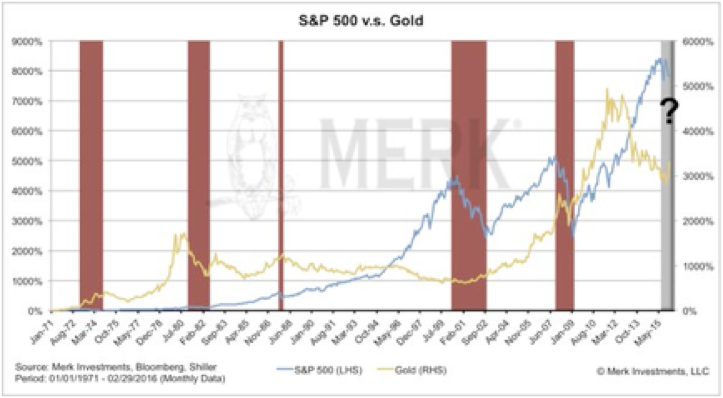

Goud heeft ook erg vaak een negatieve correlatie met de aandelenmarkt.

Bekijk onderstaande grafiek eens.

Als u even deze grafiek goed bekijkt dan kan u zien dat de goudprijs het vaak goed doet als de Standard & Poors 500 aandelen index het slecht doet.

Dit komt doordat mensen na de top gezien te hebben in de conventionele aandelenbeurs de neighing hebben veiligheid te gaan zoeken in bepaalde activa die niet gecorreleerd zijn, goud dus o.a..

Kijk nu nog één keertje naar de bovenstaande grafiek, voornamelijk de laatste paar jaren…

De Standard & Poors 500 index deed het erg goed en goud deed het miserabel.

Wat we nu zien is een kwakkelende aandelenmarkt die al langere tijd zijn best doet om nieuwe highs te maken, en dit wil maar niet lukken.

In tegenstelling tot de stagnerende S&P, is goud nu wakker geschoten en lijkt de ommekeer hier in de maak.

S&P naar onder toe en goud naar boven de komende jaren?

Het lijkt me erg waarschijnlijk, zeker na de afbouw van extreme stimuleringsmaatregelen door de Amerikaanse centrale bank die de S&P enorm hebben ondersteund.

Laten we ook eens een kijkje nemen naar de seizoensprestaties van goud door de jaren heen.

U ziet dat we dit jaar nog niet aan de goede tijden zijn geraakt, deze beginnen pas echt in het voordeel te werken van goud als de zomer begint.

Dit komt o.a. door landen zoals India en China, waar goud een erg geliefd geschenk is op de vele feestdagen die zich daar in die tijd voordoen.

En dan te bedenken dat er op korte termijn al $200 is bijgekomen sinds het laagtepunt een paar maanden geleden.

Dit is zeer positief voor de rest van het jaar.

Om een samenvatting te maken:

1. De fundamenten voor goud zijn sterker dan ooit, deze neem ik graag nog eens door in een volgende blogpost.

2. Technisch ziet het plaatje er erg goed uit.

3. Het sentiment van beleggers is veranderd van negatief naar positief.

Goud is op zeer korte tijd van ondergeschoven kindje getransformeerd naar de publiekslieveling.

Dus…

Hoe kan u het beste profiteren van de vernieuwde stijgende trend in goud?

Gewoon goud kopen?

Dat kan ja, maar er zijn opportuniteiten om veel meer profijt te halen van deze trend.

Hoe vraagt u?

Door de juiste aandelen van bedrijven te kopen die goud uit de grond halen, en om meer specifiek te zijn de producenten die werken met strikte marges.

Ik geef u een voorbeeld:

Goudmijn A heeft een all-in kost van 1230 per troy ounce dat ze uit de grond halen.

De goudprijs is $1250

Per ounce dat ze extracteren is er dus $20 over.

Stel nu dat de goudprijs naar een zeer conservatieve prijs gaat van $1290…

Nu is er opeens $60 over!

Een verdrievoudiging van de winst!

Er zijn erg veel bedrijven die op dit moment in deze situatie zitten.

Ze moeten werken met erg kleine marges, en dit na een jarenlange berenmarkt waarin de valuaties van deze bedrijven enorm (tot zelfs 98%) zijn gedaald, écht bij het vuilnis gezet als het ware.

De goudmarkt is net zoals elke grondstoffenmarkt een erg cyclische markt.

Berenmarkten maken stierenmarkten en stierenmarkten maken berenmarkten.

De draai is gemaakt en de trend is gekeerd.

Ik ben dan ook van mening dat als je het kaf van het koren kunt scheiden je hier zeer mooie winsten kunt behalen de komende jaren.

Ik heb alvast een aantal aandelen in deze sector ontdekt die enorm potentieel hebben.

Gelukkig voor u moet u niet – zoals mij – honderden of duizenden uren research doen om deze aandelen te bekomen en het maximale uit deze trend te halen.

Waarom niet vraagt u?

Ik begin nu een nieuwe carrière als signaal aanbieder in samenwerking met Tradzster Global.

Als u een account maakt bij Tradzster en u inschrijft op mijn diensten (Global Macro Strategies) -tegen een erg gunstige prijs-, dan doe ik het werk in uw plaats!

Het betreft hier automatisch trading door signalen versturen.

In andere woorden: Als u zich abonneert op mijn service dan worden alle aan en verkopen die ik uitvoer voor mijzelf, ook uitgevoerd op uw account!

Alsook hou ik u op de hoogte met een korte maandelijkse nieuwsbrief.

Instappen is mogelijk vanaf 5000 EUR.

Voor vragen kan u mij altijd bereiken op bart@kantoorpeters.be

– Peters Bart 28/04/2016

Het bericht De gouden stier ontwaakt! verscheen eerst op Beurs.com.

[xyz-ihs snippet=”goud”]