De Amerikaanse Centrale Bank kondigde aan dat ze van plan is om de hoeveelheid obligaties, die ze elke maand aankoopt met nieuw “gedrukt” geld, te verminderen.

Elke maand gaan ze 30 miljard dollar “minder extra drukken” dan de maand ervoor. Het tempo waaraan nieuw geld wordt gedrukt, gaat dus naar beneden.

Tegen april, zou de balans van de FED dan zelfs opnieuw moeten stabiliseren, weliswaar op extreem hoog niveau. Bovendien kan de rente in 2022 volgens de FED maar liefst 3x omhoog…

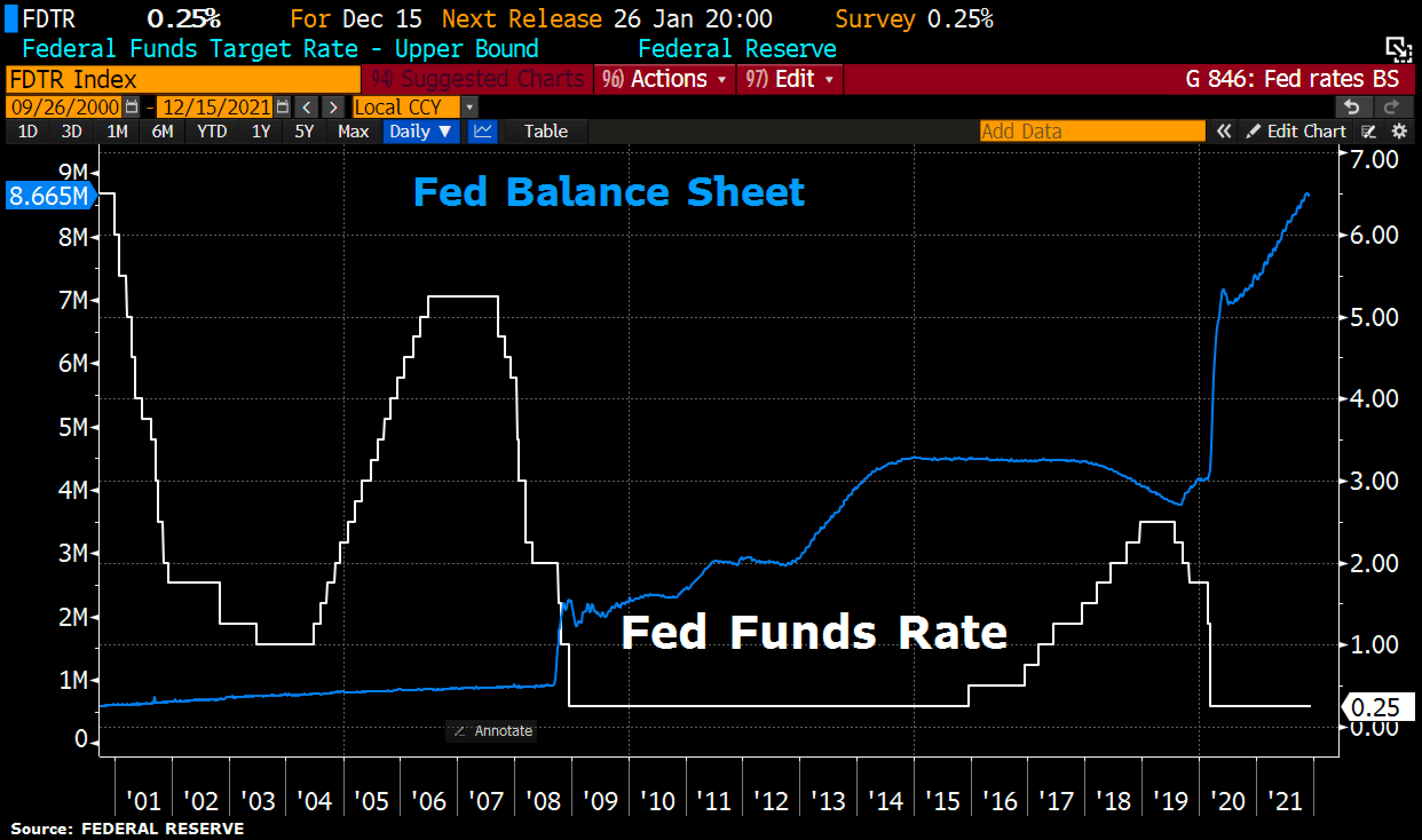

De huidige stand van rente en balanstotaal, kunnen we in één beeld tonen. De afbeelding hieronder toont zowel de rente op korte termijn, als het balanstotaal van de FED.

Let vooral op de evolutie sinds 2008 (de schuldencrisis die werd opgelost met nog meer schulden, de omstandigheden kunnen sindsdien onmogelijk nog “normaal” worden zoals voor 2008)

Het plan dat de FED nu vooropstelt is misschien wel wat de financiële sector van hen verwacht… De illusie dat alles goed gaat komen, moet immers zo lang mogelijk in stand worden gehouden. Maar het zal niet lukken, omdat het niet meer kan lukken.

Maarten Verheyen heeft dat gisteren heel duidelijk voorgerekend voor ons in zijn nieuwsbrief. Die nieuwsbrief vind je hier. (sterk aangeraden, minder dan 5 minuten leestijd)

De risico’s zitten intussen letterlijk bijna overal. Bijgevolg verwachten we niet al te ver in de toekomst, een complete bocht van 180 graden voor het beleid van de FED, in vergelijking met wat ze gisteren verkondigden.

Dat is het grote plaatje, de details kennen we nog niet, maar die vullen we achteraf wel in…

Goud en Zilver stonden in aanloop naar de FED meeting van gisteren toch wel wat onder druk. Na de rentebeslissing, wonnen beiden wat verloren terrein terug en dat is natuurlijk bemoedigend.

De goudprijs daalde ook niet meer terug naar het niveau van eind september. Op het laagste punt van gisteren, bleven we 4% boven de bodem van 29 september in dollar (en 5% in euro). En ook belangrijk om op te merken: De goudprijs noteert nog altijd gewoon boven haar 200-daags gemiddelde. Stierenmarkt intact, al hadden we in 2021 meer verdiend qua koerswinst.

Zilver heeft tegelijkertijd meer moeite.

Het is nog heel pril, maar gisteren werd misschien wel een dubbele bodem neergezet, waarbij de zilverprijs even het niveau van 29 september bereikte en weer kon opveren.

Dat is vanzelfsprekend alweer potentieel interessant, omdat we in onze vorige nieuwsbrief toonden wat er in deze periode van het jaar meestal als vervolg gebeurt. (klik hier om die nieuwsbrief nog eens terug te lezen).

Gemiddeld staat de zilverprijs nu dus voor een stijging van 24,4%.

De prijs van gisteren plus 24,4%, brengt ons op ongeveer 26,6 dollar per ounce. Op een prijsgrafiek ziet er dat dan zo uit:

Belangrijk:

De aanduiding in het groen op de grafiek is geen voorspelling!!!

Het is wel effectief de gemiddelde prestatie van zilver voor alle jaren sinds 1968.

Iedereen kan zien waarom we dit willen tonen denken we… Maar met een gemiddelde ben je niet elk individueel jaar iets. Wat volgt kan heel positief zijn, of het kan ook tegenvallen!

Vorig jaar steeg de zilverprijs 35% tot 1 februari, dat zou ons nu tot 29 dollar per ounce brengen. (Die 29 dollar past trouwens niet meer op de getoonde grafiek)

Maar er zijn heel zeker ook jaren waar de prestatie helemaal niet om over naar huis te schrijven is. We moeten er ver voor terug gaan, maar in 1989 bijvoorbeeld, haalde onze oefening het laagste rendement ooit met +2,49%.

Het beste resultaat? Tijdens de piek van de stierenmarkt uit de jaren 1970, tussen 1979 en 1980, steeg de zilverprijs +151% (maal 2,5) in de eerste maanden van het jaar.

Onze conclusie blijft dezelfde:

We zitten in zilver voor de lange termijn. De omstandigheden op de financiële markten en in de industrie kunnen best nog heel wat jaren uiterst positief zijn voor fysiek zilver.

Het zal tegelijkertijd voor velen onmogelijk blijken om aan boord te blijven. Want de koers van Zilver beweegt dikwijls met een grotere amplitude dan die van Goud.

Dat betekent dat de zilverprijs het telkens effectief een stuk minder goed kan doen, vergeleken met goud, wanneer we in een correctie zitten. Maar gelukkig ook een stuk beter dan goud, wanneer de edelmetalen in koor stijgen.

Op korte termijn zien we nu een kans omdat we het einde van een correctie naderen(?), net op het moment dat we historisch een sterk positieve seizoensinvloed krijgen.