Deze maand 50 jaar geleden, op 15 augustus, sloot Amerikaans president Richard Nixon het ‘goudvenster’. Die regeling hield in dat dollars konden worden ingewisseld tegen goud tegen een koers van 35 dollar per ounce.

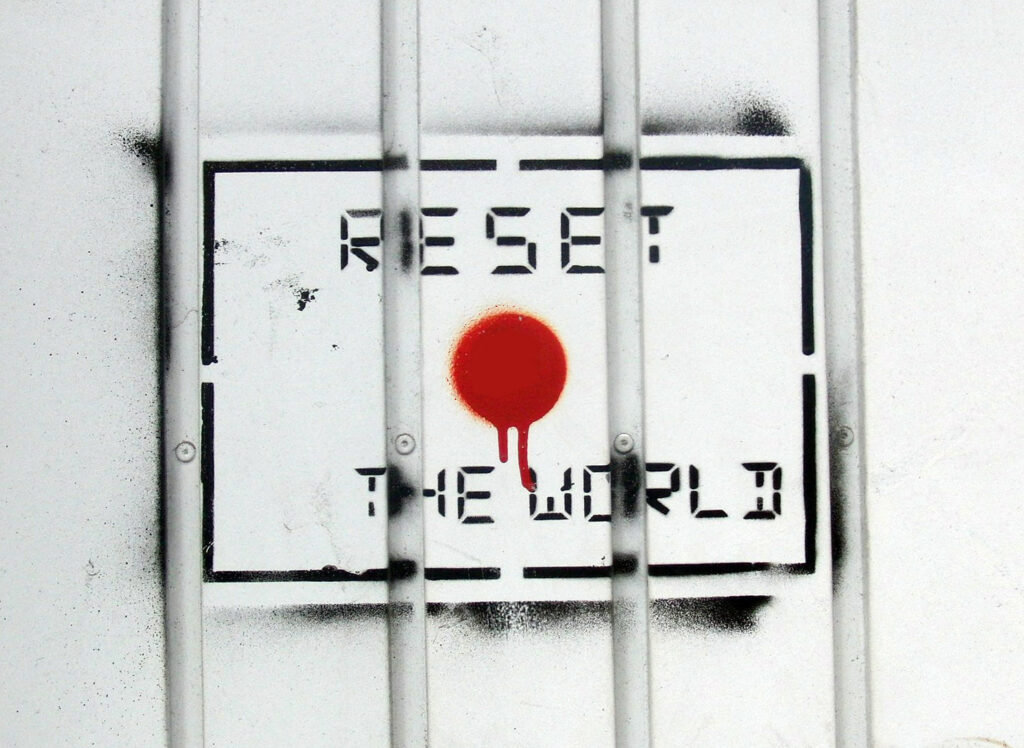

Volgens Nixons tijdgenoten én historici betekende deze zogeheten ‘Nixon schok’ het einde, althans het begin van het einde, van de Amerikaanse economische en monetaire hegemonie. Een reset zo je wil.

Het naoorlogse tijdperk, waarin de VS bijna unilateraal de monetaire structuur en de financiële toestand van wat toen de ‘Vrije Wereld’ heette konden dicteren, liep ten einde. Maar ondanks die maatregel bleef Amerika economisch en monetair de toon aangeven.

De ongelijkheid in de samenleving is sinds 1971 toegenomen, zo laten de statistieken zien. Maar de Bank voor Internationale Betalingen (BIS) – ook wel de bank der centrale banken genoemd – stelt dat het beleid van de centrale banken daar niets mee te maken heeft.

De groeiende ongelijkheid komt, aldus de BIS, door technologische vooruitgang en globalisering. Verder zorgen inflatie en recessies voor toenemende verschillen in inkomen en vermogen.

Maar inflatie komt niet uit de lucht vallen. Het is het gevolg van het beleid van de centrale banken. Sinds 1971 doen zij er alles aan om elk jaar voor inflatie te zorgen door middel van het teveel bijdrukken van geld.

Technologische vooruitgang en globalisering leiden, mits de centrale banken zich er niet mee bemoeien, tot dálende prijzen en daardoor hógere welvaart voor allen.

Dat leert de historie ons, bijvoorbeeld de periodes van de Eerste en de Tweede Industriële Revolutie. Tijdens de Derde Industriële Revolutie, begonnen in 1971, zijn de prijzen echter gestegen en dat komt enkel door het beleid van de centrale banken.

Een goede stelregel is dat als de hoeveelheid geld sneller toeneemt dan de economie groeit, de geldgroei te hoog is. In het Westen is dat sinds – yet again – 1971 vaker wel dan niet gebeurd.

De laatste jaren neemt de geldhoeveelheid helemaal ongekend hard toe, zo hard zelfs dat een vijfde van álle ooit gedrukte Amerikaanse dollars vorig jaar is gedrukt.

Centrale banken willen met andere woorden problemen die zij zelf veroorzaken oplossen met meer van hetzelfde beleid. Dat dit onhoudbaar is weten zij ook zelf. Vandaar dat er tegenwoordig ook meer en meer gesproken wordt over een reset of “The Great Reset”.

Daar is niets mis mee, zo’n reset van de economie, mits zo’n reset ten goede komt aan de hele bevolking en niet slechts aan een klein deel ervan. Dat kan alleen als onder meer de macht en de invloed van de centrale banken ingeperkt wordt.

David Stockman, director van het Office of Management and Budget van voormalig Amerikaans president Ronald Reagan, waarschuwde vorige maand nog voor een beurscrash van ongeziene omvang.

Stockman meent dat er een correctie aan zit te komen van zo’n 50 tot 75 procent en raadt aan dat iedereen wat goud aanhoudt als verzekering tegen die komende aangekondigde “reset”.

Stockman: “A reset is just a pleasant name or a clinical name for a crash of epic proportions, which we will have because the markets are so inflated. There are trillions of dollars that are at risk”

De Federal Reserve domineert de financiële markten volledig, aldus Stockman. De Fed heeft de afgelopen 688 dagen 6,5 miljard dollar per dag bijgedrukt, wat meer is dan in heel de eerste eeuw van haar bestaan.

Een absoluut onhoudbare situatie. Hij raadt daarom mensen ook aan om in ieder geval wat goud aan te houden, het is immers het enige bezit dat zijn waarde in de loop der tijd heeft behouden.

Centrale banken zijn daar volledig van op de hoogte. Niet voor niets dat bijna alle Westerse centrale banken 50 tot 80 procent van haar reserves in goud aanhoudt.

Een gewaarschuwd mens…

Bronnen: Financieel Dagblad, RD, David Stockmans Contracorner

Foto: Flickr