Wie over cash wil beschikken om te kopen tijdens een correctie, moet voorzienend zijn en tijdens een stijging wat aandelen verkopen.

En dat betekent inderdaad dat je soms aandelen verkoopt waar je heel erg enthousiast over bent.

Je verkoopt natuurlijk nooit je hele positie. Als er dan geen correctie komt, profiteer je gewoon mee van verdere stijgingen.

Als ik 10.000 euro in een aandeel stop en het stijgt 30%, dan heb ik 13.000 euro in het aandeel steken.

Wanneer ik vervolgens voor 3000 euro aandelen verkoop, heb ik nog steeds 10.000 euro in het aandeel. Dat is evenveel als mijn initiële investering. Ben ik dan geen believer meer omdat ik wat aandelen verkoop?

Ik zal mijn strategie verder toelichten met twee recente posities.

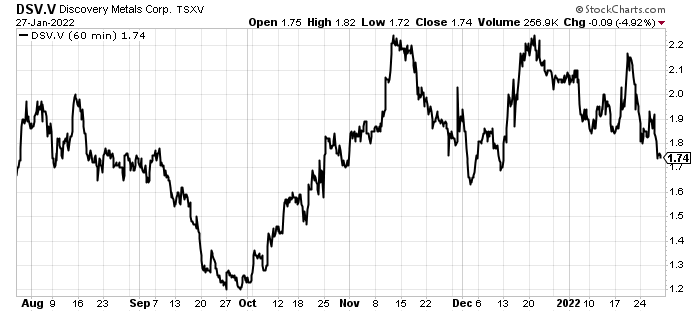

De eerste is Discovery Silver, een aandeel dat al een jaar deel uitmaakt van de selectie van Beurs Magazine en waar ik zeer actief in handel.

Discovery Silver bezit meer dan 1 miljard ounces zilver in Mexico en biedt een mooie hefboom op de onderliggende zilverprijs.

Eind september dook de prijs onder de C$1,20 en ik heb van die correctie geprofiteerd om mijn positie te verdubbelen en mijn gemiddelde aankoopprijs (C$1,42 ondertussen) verder omlaag te brengen.

Ik schreef indertijd ook in Beurs Magazine weer volop koper te zijn.

Toen het aandeel in december boven de C$2,10 heb ik wat stukken gelost. En ook enkele weken geleden heb ik van de opstoot geprofiteerd om de positie weer wat te reduceren.

Gedurende deze twee verkoopmomenten verkocht ik zo 27% van mijn positie. Aangezien de prijs bijna 50% hoger ligt dan eind september, heb ik momenteel meer euro’s in het aandeel zitten dan indertijd!

Maar ik heb wel cash om te kopen tijdens een correctie. Zoals nu dus.

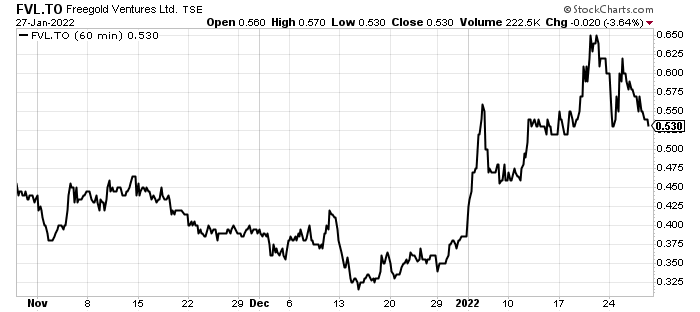

Ander voorbeeld: Freegold Ventures.

Ik kon eind vorig jaar niet enthousiaster zijn voor het aandeel. Het onderstaande stukje komt integraal uit Beurs Magazine:

“Binnen de mijnaandelen gaat onze voorkeur nu zeer duidelijk uit naar Freegold Ventures. Het aandeel kwam onder enorme koersdruk door tax-loss selling en tot overmaat van ramp vloog men ook nog eens uit GDXJ (ETF).

Het aandeel is nu te koop voor minder dan de helft van de oorspronkelijke prijs. Beleggers vergeten daarbij dat Freegold 10 miljoen ounces in de resources heeft zitten en dan is de huidige waardering van C$120 miljoen toch echt onnozel aan het worden. Zeker als je weet dat Kinross C$1,7 miljard over heeft voor de 10 miljoen (higher grade) ounces van Great Bear Resources. STERK KOOPWAARDIG!”

Ik heb zelf op dat moment mijn positie in het aandeel met bijna 40% verhoogd.

Toen nadien de verkoopdruk vanuit GDXJ en tax-loss selling verdween, verdubbelde het aandeel pardoes in waarde.

Voor mij een mooi moment om de positie weer wat in te krimpen. De aandelen die in december werden bijgekocht, gingen in de verkoop.

En wie tijdig wat centen van tafel neemt, beschikt altijd over cash om koopjes te doen tijdens een correctie. Naast de bovenstaande verkopen, heb ik hier en daar nog wat aandelen verkocht waardoor ik nu over 8%-9% cash beschik om straks weer te alloceren.

Dat geld duw ik pas de markt in wanneer zowel zilver (<$21,50) als GDX (<$28,83) een nieuwe low hebben gezet. We hebben in beide een nieuwe low nodig om het patroon compleet te maken.

Het mooie van een flinke cash positie is dat je zelfs tijdens dalingen enthousiast kan worden van de enorme koopjes die de markt je aanbiedt.